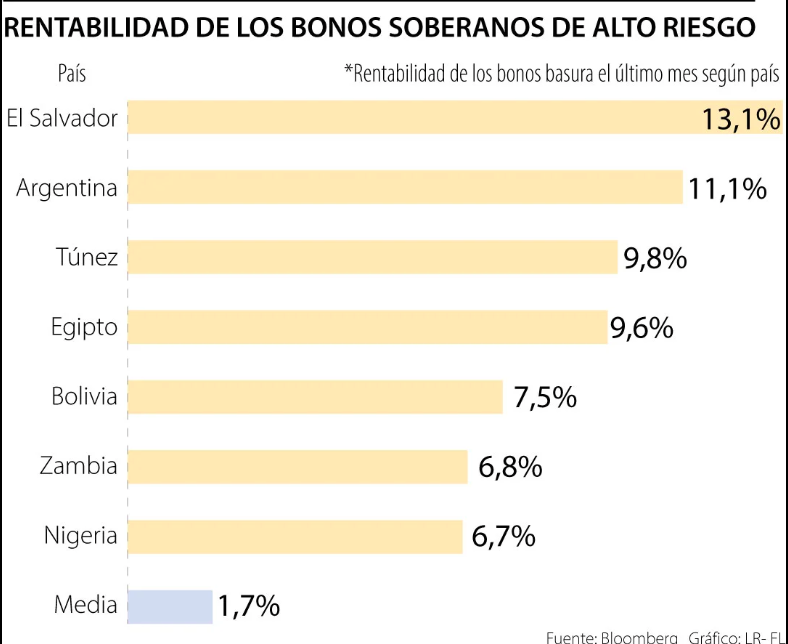

Morgan Stanley asegura que la deuda de los países con “grado de inversión” ya no es atractiva y hay que fijarse en los “bonos basura”, como los del mercado salvadoreño.

Los bonos del gobierno en dólares con calificación basura de El Salvador, Nigeria y Turquía han tenido un rendimiento superior en junio, ya que los administradores de dinero asumen apuestas arriesgadas a cambio de rendimientos descomunales.

Los bonos salvadoreños están siendo recomendados por Morgan Stanley, junto con la deuda “basura” o de baja calificación de otros mercados emergentes.

Algunos de los bonos soberanos de mercados emergentes más arriesgados parecen atractivos y tienen margen para repuntar a medida que se modere la inflación y se reduzcan las tasas de interés, según Morgan Stanley.

Morgan Stanley afirma que los bonos de Ghana con vencimiento en 2035, los de Ucrania en 2026, los de Zambia en 2024, los de El Salvador en 2041 y los de Argentina en 2041 son los “bonos adecuados” para elegir

“La asignación de carteras debería pasar de los bonos con grado de inversión a los de alto rendimiento, apoyada tanto por las valuaciones como por el posicionamiento. Casi todo el valor reside en el espacio de calificación ‘B simple e inferior’”, señalaron los estrategas dirigidos por Simon Waever en una nota con fecha del 16 de junio en relación con las calificaciones más bajas de los valores de mercados emergentes.

Ya se están produciendo repuntes de precios en las partes más arriesgadas de los mercados emergentes, ya que los bonos del Estado en dólares con calificación “basura”, desde El Salvador hasta Nigeria y Turquía, han obtenido mejores resultados este mes. En este paquete también se encuentran los bonos argentinos.

“Incluso Argentina, un defaulteador en serie, ha visto avanzar sus bonos en dólares en junio, mientras los inversores se preparan para las próximas elecciones presidenciales. El presidente Alberto Fernández ha descartado presentarse a la reelección, con una inflación superior al 100% y las arcas públicas agotadas, lo que abre la puerta a una nueva administración con prioridades favorables al mercado”, escribió la agencia internacional Bloomberg.

Morgan Stanley dijo que los vientos de cola ya están descontados en la deuda con grado de inversión y calificación BB, que ofrece “poco valor” a medida que se amplían los diferenciales.

La deuda de alto rendimiento de los mercados emergentes ha subido casi un 3% en lo que va de mes, y las mayores ganancias han correspondido a los países con calificación CCC, altamente especulativos -incluida la Argentina. Los países con grado de inversión apenas registraron cambios en el mes.

En su informe, los estrategas de Morgan Stanley afirman que han cambiado a una posición neutral en deuda de alto rendimiento, en lugar de favorecer el grado de inversión.

“La asignación de carteras debería pasar de los bonos con grado de inversión a los de alto rendimiento” (Waever)

Entre los papeles en dificultades, Morgan Stanley afirma que los bonos de Ghana con vencimiento en 2035, los de Ucrania en 2026, los de Zambia en 2024, los de El Salvador en 2041 y los de Argentina en 2041 son los “bonos adecuados” para elegir.

Sus recomendaciones incluyen posicionar los bonos de mayor plazo hasta el vencimiento en la categoría de alto rendimiento de menor riesgo, incluyendo apuestas a que la curva de rendimientos en Bahréin y Brasil se aplanará.

Ven mejores rendimientos para la deuda en dólares que para las notas denominadas en euros, mientras que los inversores deberían elegir bonos en lugar de credit default swaps (CDS, seguros contra default).

Los activos de los mercados en desarrollo han tenido problemas para embarcarse en el tipo de recuperación que pronosticaron los analistas para 2023, ya que la recuperación económica de China perdió fuerza y los principales responsables políticos mantuvieron altas las tasas de interés. Mientras tanto, la cantidad de incumplimientos de los gobiernos emergentes ha alcanzado un récord, lo que ha resultado en esfuerzos frenéticos para acelerar el proceso de reestructuración de la deuda soberana.

Eso es lo que destaca el rendimiento superior de este mes entre los bonos de alto riesgo. La deuda de alto rendimiento de los mercados emergentes ha regresado casi un 3 % en junio hasta el momento, y las mayores ganancias provienen de países altamente especulativos con calificación CCC.

Para Louw de Ninety One, los inversores en activos de mercados emergentes de alto rendimiento probablemente estarán atentos a la evidencia de que se puede evitar una recesión profunda y dolorosa.

Pero también existe la posibilidad de un aterrizaje suave en EE.UU. y la economía mundial, que podría atraer flujos de capital de los inversores a los mercados emergentes, según los economistas Robin Brooks y Jonathan Fortun del Instituto de Finanzas Internacionales.

El Salvador, por ejemplo, se benefició del cambio más amplio en el sentimiento de riesgo externo en las últimas semanas, según Siobhan Morden, directora general de estrategia de renta fija para América Latina de Santander US Capital Markets LLC.